Marek Toráč | 25.3.2025

Uplatnění zaplacených úroků z úvěru bytových družstev v daňovém přiznáníDaně, účetnictví, právo a nejen to. Všechny klíčové novinky pro váš byznys.

Petra Vaněčková | 11. Října 2017

Dnešním tématem seriálu jsou REZERVY. Tento pojem je pojem účetní, ale zároveň o něm slyšíme i v souvislosti se stanovením základu daně z příjmů. Legislativní úpravu tedy najdeme jak v zákoně o účetnictví a jeho prováděcí vyhlášce včetně Českých účetních standardů, tak i v zákoně o rezervách pro zjištění základu daně z příjmů.

Účetní pohled

Rezerva je dle zákona o účetnictví určena na pokrytí závazků nebo nákladů, u kterých je jejich povaha/účel jasně určen a je pravděpodobné, že nastanou, ale není známa jejich výše a ani okamžik, kdy vzniknou. Dle zákona o účetnictví musí být k rozvahovému dni výše rezervy stanovena na základě nejlepšího odhadu nákladů, které pravděpodobně nastanou. Pokud je rezerva vytvářena po více účetních období, musí účetní jednotka aktualizovat její výši a to tak, aby její výše vždy co nejpřesněji, tj. na základě aktuálně dostupných informací, vyjadřovala pravděpodobný budoucí závazek.

Rezervy se účtují prostřednictvím účtové skupiny 45 - Rezervy, přičemž tvorba se účtuje ve prospěch (strana Dal) tohoto účtu a souvztažným zápisem na vrub (strana Má dáti) nákladových účtů 55 – rezervy pro provozní (rezerva na garanční opravy, rezerva na restrukturalizaci), 57 – rezervy pro finanční činnosti a 59 - rezerva na daň z příjmů. Čerpání nebo zrušení rezervy se účtuje „opačným“ souvztažným zápisem, tj. na vrub (strana Dal) skupiny účtu 45 a ve prospěch (strana Má dáti) nákladových účtů.

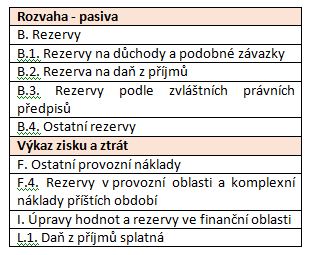

Z hlediska vykazování rezerv ve státních výkazech tj. v rozvaze a výkazu zisku a ztrát je úprava následující:

Pro úplnost zde zmíníme specifika vykazování rezervy na splatnou daň z příjmů. Pokud účetní jednotka vykazuje k rozvahovému dni uhrazené zálohy na daň z příjmů, měly by se tyto zálohy započítat proti rezervě a rezerva se vykáže v rozvaze jen ve výši nedoplatku splatné daně. Pokud je ale součet záloh vyšší než očekávaná splatná daň (zaúčtovaná pomocí rezervy), pak se rezerva nevykáže a předpokládaný přeplatek na dani by se měl vykázat v aktivech jako pohledávka vůči státu v kolonce Stát – daňové pohledávky.

Daňový pohled

Rezervy, které jsou pro účely daně z příjmu vyhodnocovány jako daňově uznatelné, jsou upraveny ve speciálním zákoně a to zákoně o rezervách. Jedná se o rezervu na opravu majetku, rezervu na pěstební činnost, rezerva na nakládání s elektroodpadem ze solárních panelů uvedených na trh do dne 1.1.2013 a ostatní rezervy, tj. rezerva na odbahnění rybníka, rezerva finančních prostředků na sanaci pozemků dotčených těžbou a rezerva na vypořádání důlních škod.

Z výše uvedených se krátce zastavíme u dvou nejvíce využívaných „zákonných“ rezerv, kterými jsou rezerva na opravy a tzv. solární rezerva. Rezervu na opravu majetku mohou vytvářet vlastníci a pachtýři hmotného majetku, který se odpisuje dle zákona o dani z příjmů pět a více let, což odpovídá majetku zařazenému do 2. až 6. odpisové skupiny. Specifikem u této rezervy je povinnost převedení peněžních prostředků v plné výši rezervy na samostatný účet v bance, který bude určen výhradně pro ukládání prostředků na rezervu na opravu majetku. Pokud nejsou peněžní prostředky na účtu uloženy do termínu pro podání daňového přiznání, má poplatník povinnost celou rezervu zrušit. Čerpání prostředků je povoleno pouze na účely, na které byla tato rezerva vytvořena. Dle základního ustanovení zákona o rezervách je tato rezerva považována za daňově uznatelný náklad, pokud je zaúčtovaná podle pravidel zákona o účetnictví (totéž platí pro rezervu na pěstební činnost a ostatní rezervy dle tohoto zákona).

Solární rezerva neboli rezerva na nakládání s elektroodpadem ze solárních panelů uvedených na trh do dne 1.1.2013 je jediná daňově uznatelná rezerva, u které zákon o rezervách stanovuje, že se vytváří odlišně od účelově shodné rezervy vytvářené podle zákona o účetnictví, tj. o tvorbě této rezervy se neúčtuje. Jedná se tak o první „daňovou“ rezervu, u které není tato nekoncepční povinnost stanovena a navíc zákonodárce zdůraznil, že účetní rezerva na likvidaci solárních panelů má být tvořena odlišně od „zákonné“ rezervy. Dle účetních pravidel by výše rezervy na likvidaci (ne jen solárních panelů) měla odpovídat nejlepšímu odhadu částky výdajů, které budou potřebné na úhradu likvidace, přičemž by se měla rezerva vytvářet postupně v závislosti na tom, jak je používán majetek, u kterého je stanovena povinnost provést likvidaci. Tvorba rezervy nemusí být rovnoměrná a může se v jednotlivých letech měnit. V případě, že je jiným zákonem resp. právním předpisem požadováno ukládání peněžních prostředků na zvláštní bankovní účty vedené třetí osobou za účelem pozdějšího využití při realizaci likvidace, účtuje se v účetnictví o pohledávce, která bude předmětem pozdějšího vypořádání. Takováto pohledávka se nesmí kompenzovat s rezervou. Výše zákonné solární rezervy se odvíjí od povinného příspěvku na likvidaci elektroodpadu (stanoveného zvláštním právním předpisem), u kterého je stanovena úhrada po dobu 5 let a to v rovnoměrných ročních splátkách. Do daňově uznatelných výdajů se tato částka „rozprostře“ jako tvorba rezervy postupně do doby, kdy bude ukončeno odpisování solární elektrárny a panely budou odstraněny a zlikvidovány provozovatelem kolektivního systému.

Z výše uvedeného je zřejmý správný směr v zákonné úpravě „nových“ rezerv (např. solární rezervy). Je totiž nutné rozlišovat rezervy vytvářené v souladu s účetními pravidly, které mají vést k věrnému a poctivému zobrazení, a rezervy zákonné, které představují daňově uznatelný náklad při splnění určitých podmínek. Analogii tohoto zohledňování můžeme spatřovat v účetních a daňových odpisech.

Při stanovení výše rezervy v souladu se zákonem o účetnictví by se vždy mělo vycházet z nejlepšího odhadu částky, která bude následně potřeba na úhradu závazku. U zákonné rezervy je nutné vždy respektovat znění příslušného zákona a podle něj stanovovat výši rezervy, která bude představovat daňově uznatelný náklad.