Daně, účetnictví, právo a nejen to. Všechny klíčové novinky pro váš byznys.

Pohledávky jsou zásadní oblastí pro každého podnikatele, ať už se zabývá jakoukoliv činností, a bývají také proto objektem zvýšeného zájmu.

S problematickými a neuhrazenými pohledávkami po splatnosti se může setkat každá účetní jednotka. Jaký je účetní postup při odpisu pohledávky a jejím postoupení, a na co by podnik neměl zapomenout?

Odpis pohledávky

K odpisu pohledávky se přistupuje, pokud u pohledávky došlo k trvalému snížení hodnoty. Takové posouzení souvisí s účetní zásadou opatrnosti, účetní jednotka by měla změnu hodnoty zohlednit minimálně jednou ročně, a to při sestavení účetní závěrky.

Důvodem pro odepsání pohledávky může být zánik pohledávky z právního hlediska (např. zánik dlužníka bez právního nástupce, prominutí pohledávky či věřitel vyhodnotí, že je pro něj úhrada pohledávky nedosažitelná, případně že náklady spjaté s vymáháním přesahují potenciální přínos z vymožené pohledávky).

K odpisu pohledávky dochází ve výši, ve které je pohledávka evidována v rozvaze. Pro úplnost uveďme, že pohledávky se v účetnictví oceňují při vzniku jmenovitou hodnotou a při např. nabytí za úplatu pořizovací cenou.

Samotné odepsání pohledávky se účtuje na vrub účtové skupiny 54 - Jiné provozní náklady, konkrétně se využívá účet 546 - Odpis pohledávek, a na druhé straně ve prospěch konkrétní pohledávky.

Odpis pohledávky z obchodního vztahu: 546 / 311

Legislativa požaduje členění takového nákladu pro daňové účely, v praxi se proto využívají analytické účty pro odlišení daňově účinné a daňově neúčinné části odpisu.

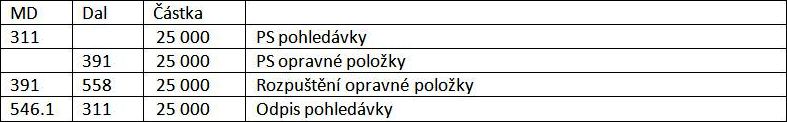

Bylo-li v souvislosti s danou pohledávkou účtováno o opravné položce, bude nejprve zaúčtováno zrušení této opravné položky, a až posléze odpis pohledávky. Samotné problematice opravných položek byl věnován prostor v jednom z minulých čísel našeho newsletteru. Zde se jí jen letmo dotkneme.

Kdy je odpis nedobytných pohledávek daňově uznatelným nákladem upravuje § 24 odst. 2, písm. y) zákona č. 586/1992 Sb., o daních z příjmů. Zjednodušeně řečeno, daňově uznatelný je

Odepsané pohledávky zmizí z rozvahy, ale účetní jednotka je povinna je evidovat v podrozvahové evidenci (pokud nedošlo k jejich právnímu zániku). V podrozvahové evidenci je pohledávka zanesena ve výši, kterou věřitel může potenciálně získat.

Příklad:

Společnost R eviduje jedinou pohledávku za odběratelem T v celkové hodnotě 25 000 Kč, která je k dnešnímu dni již 14 měsíců po splatnosti. K pohledávce byla po uplynutí 12 měsíců od splatnosti vytvořena 100% daňová opravná položka, nyní se společnost rozhodla pohledávku zcela odepsat.

I u odepsané pohledávky je potřeba evidovat, zda byla odepsána daňově, či nedaňově. Může se stát, že odepsaná pohledávka bude uhrazena - v takovém případě se účtuje na výnosový účet 646 - Výnosy z odepsaných pohledávek a uhrazená pohledávka je z podrozvahové evidence vyřazena. Daňový subjekt potom samozřejmě musí vyhodnotit, zda bude výnos zdaněn či vyloučen ze základu daně.

Postoupení pohledávky

Dle nového občanského zákoníku lze postoupit pohledávku nebo její část, přičemž při postoupení přechází i příslušenství a zajištění pohledávky. Je možné postoupit i soubor pohledávek, pokud je takový soubor dostatečně určen, např. jedná-li se o pohledávky určitého druhu vznikající v určitém časovém období. Postupitel ručí postupníkovi za dobytnost pohledávky v době postoupení až do výše přijaté úplaty s úroky, toto však nebude platit v případě, kdy postupník věděl, že pohledávka je budoucí, nejistá, nedobytná. Na druhé straně postupitel neodpovídá za dobytnost postoupené pohledávky, stala-li se nedobytnou až po postoupení, a to buď náhodou, nebo nedopatřením postupníka (např. ji bezodkladně po splatnosti nevymáhá).

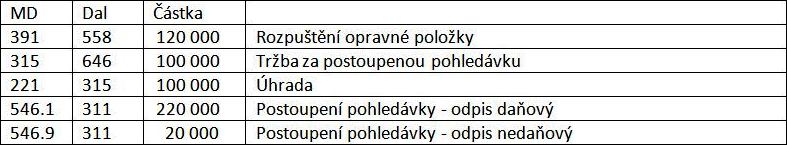

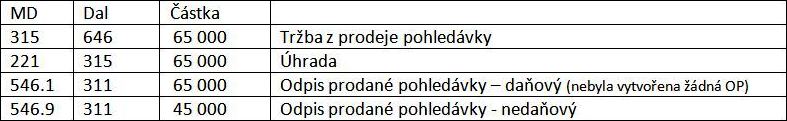

Postoupení pohledávky se účtuje do nákladů na účet 546 - Odpis pohledávek, s rozlišením daňově uznatelné a neuznatelné části na příslušnou analytiku. Příjem z postoupení účetní jednotka zaúčtuje analogicky jako výnos na účet 646 - Výnosy z odepsaných pohledávek. Při postoupení se zruší případné opravné položky a daňově uznatelným nákladem bude jmenovitá hodnota pohledávky (popř. pořizovací cena pohledávky, pokud byla nabyta postoupením) do výše příjmů z prodeje zvýšená o rozpuštěnou opravnou daňovou položku vytvořenou dle zákona o rezervách.

Příklad:

Společnost A eviduje pohledávku ve výši 240 000 Kč, která je již 22 měsíců po splatnosti. V souladu se zákonem o rezervách má vytvořenu 50% daňovou opravnou položku.

Nyní společnost A postoupila pohledávku společnosti B za 100 000 Kč.

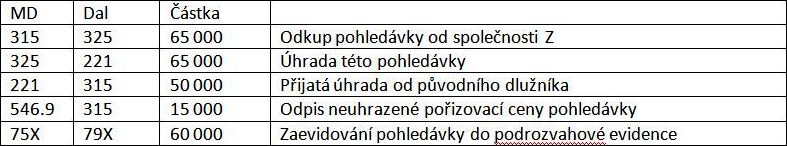

Kombinovaný příklad:

Společnost Y odkoupila pohledávku ve jmenovité hodnotě ve výši 110 000 Kč od původního věřitele Z za cenu 65 000 Kč. Původní dlužník posléze uhradil 50 000 Kč, a zbývající pohledávku se rozhodla společnost Y odepsat.

Účtování na straně nového věřitele (Y):

Účtování na straně původního věřitele (Z):

Pokud momentálně řešíte výše uvedenou problematiku a máte zájem o konzultaci v této oblasti, budeme rádi, když se na nás obrátíte.