Marek Toráč | 25.3.2025

Uplatnění zaplacených úroků z úvěru bytových družstev v daňovém přiznáníDaně, účetnictví, právo a nejen to. Všechny klíčové novinky pro váš byznys.

Ivan Fučík | 9. Února 2021

Běh lhůty pro vyměření daně – zákaz řetězení daňových ztrát

Jak jsme upozornili v prosinci, došlo z důvodu rozhodovací činnosti Nejvyššího správního soudu (NSS) ke změně tzv. správní praxe při určování preklusivní lhůty pro stanovení daně. Vše nastartoval rozsudek zveřejněný ve Sbírce rozsudků Nejvyššího správního soudu č. j. 8 Afs 58/2019-48 z 13. 05. 2020, o němž jsme informovali již v květnu loňského roku, který vyjasnil, jak dlouho je možné doměřovat daň daňovému subjektu v případě, že dosahuje daňových ztrát, a zda je možné, aby se lhůta pro vyměření daně prodlužovala v teoretických případech do nekonečna - při takzvaném řetězení daňových ztrát. Takový výklad v minulosti zastávala finanční zpráva. Následovaly další 2 navazující rozsudky (viz naše informace z prosince), které závěry NSS potvrdily a doplnily. Na základě těchto rozsudků vydala finanční zpráva na svých stránkách informaci https://www.financnisprava.cz/assets/cs/prilohy/d-seznam-dani/Informace-k-par-38r-ZDP.pdf, kde „přizpůsobuje svou správní praxi těmto rozsudkům“.

Řetězení daňových ztrát

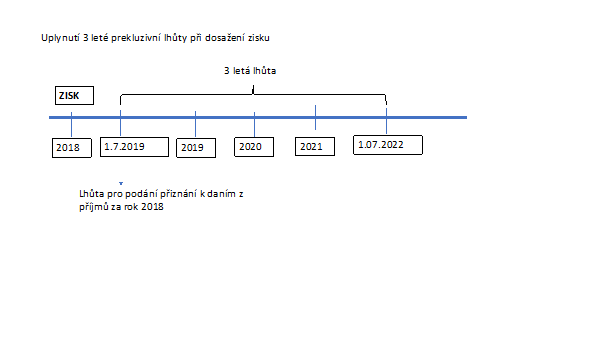

Základní preklusivní lhůta podle §148 odst. 1 daňového řádu je 3 roky. Následující obrázek znázorňuje uplynutí 3-leté prekluzivní lhůty při dosažení zisku podle platnosti Daňového řádu (zákon č. 280/2009 Sb., platný od 1.1.2011):

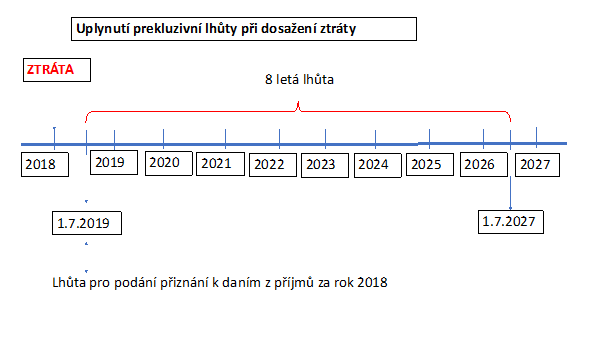

V případě, že daňový subjekt dosáhne daňové ztráty, prodlužuje se základní tříletá prekluzivní lhůta podle § 34 odst. 1 zákona o daních z příjmů, a to nejdéle o 5 zdaňovacích období bezprostředně následujících po období, za které se daňová ztráta vyměřuje. Situaci ukazuje následující obrázek:

Vzhledem k tomu, že období - po které je možné ztrátu uplatnit - je pětileté, prodlužuje se tříletá prekluzivní lhůta v případě dosažení ztráty na osm let. Problém řetězení ztrát nastává v okamžiku, kdy v některém období, ve kterém tato ztráta může být uplatněna, dojde k dalšímu dosažení ztráty a tato další dosažená ztráta prodlužuje původní období za rok 2018 o další rok, resp. až 5 let, pokud by například ztráta byla dosažena až v pátém roce.

Právní věta

Právní věta výše uvedeného rozsudku říká: „Při vzniku daňové ztráty je pro běh lhůty pro stanovení daně rozhodné zdaňovací období, v němž daňová ztráta vznikla, a poslední zdaňovací období, za které ji bylo možno uplatnit jako položku odčitatelnou od základu daně (§ 34 ve spojení s § 38r odst. 2 zákona č. 586/1992 Sb., o daních z příjmů). Vznikne-li daňovému subjektu v průběhu zdaňovacích období, během nichž lze uplatnit daňovou ztrátu jako položku odčitatelnou od základu daně, další daňová ztráta, nedochází k tzv. řetězení ztrát a tato skutečnost nemá za následek prodloužení lhůty pro stanovení daně za zdaňovací období, v němž vznikla daňová ztráta poprvé.“

Popis daného případu

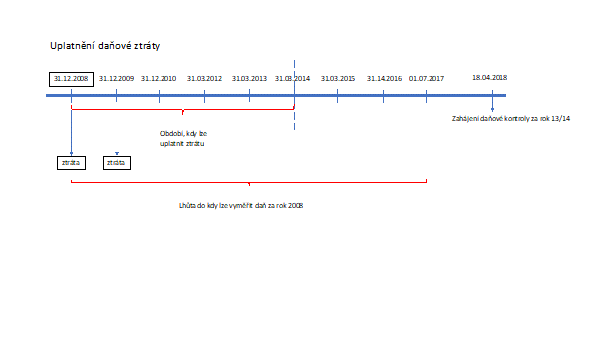

V daném případě společnost Heidrive s.r.o. dosáhla ztrátu v roce 2008 a 2009. Ztrátu za rok 2008 mohla společnost uplatnit v 5 následujících zdaňovacích obdobích. Vzhledem k tomu, že v roce 2011 bylo zdaňovací období prodlouženo o 4 měsíce, tedy do 31.3. 2012, lze ztrátu uplatnit až do 31.3. roku 2014.

Společnosti vznikla ztráta i v roce 2009, čímž podle názoru správce daně i podle názoru krajského soudu dochází k tzv. možnosti řetězit daňové ztráty, a je tak nutné prodloužit preklusivní lhůtu za rok 2008. Jako posledním zdaňovacím obdobím, kdy lze uplatnit ztrátu za rok 2008, se podle názoru finanční správy prodlužuje na období, kdy lze uplatnit ztrátu za rok 2009.

V daném případě společnost Heidrive s.r.o. dosáhla ztrátu v roce 2008 a 2009. Správce daně zahájil dne 13.10.2014 daňovou kontrolu daně z příjmů právnických osob za zdaňovací období rok 2008

a 2009 a dne 18. 04. 2018 následně zahájil daňovou kontrolu daně z příjmů právnických osob za zdaňovací období od 01. 04. 2013 do 31.03. 2014 a za období od 01.04.2014 do 31.12.2014.

Správce daně tedy vede u společnosti Heidrive dvě daňové kontroly, které se týkají celkem tří zdaňovacích období a období od 01. 04. 2014 do 31. 12. 2014, které samo o sobě není zdaňovacím obdobím.

Situaci znázorňuje následující obrázek (Připomínáme, že v roce 2008 byl v platnosti Zákon o správě daní a poplatků č. 337/1992 Sb., podle kterého se preklusivní 3 letá lhůta pro vyměření daně počítala již od 1. dne následujícího po datu, ke kterému vznikla povinnost podat daňové přiznání).

Společnost Heidrive s.r.o. namítá, že správce daně zahájil daňové kontroly k období roku 2008 v období roku 2018 (18.4.2018), kdy již uplynula lhůta pro vyměření daně za zmíněné zdaňovací období.

Kromě toho uplatňuje preklusi, neboť k 31.12.2018 uplynula i 10-letá objektivní lhůta pro stanovení daně podle § 148 odst. 5 daňového řádu.

Z výše uvedené právní věty vyplývá i závěr Nejvyššího správního soudu, podle kterého lze daňovou ztrátu za rok 2008 naposledy uplatnit v období od 1.4.2013 do 31.3.2014. Od něj se pak odvíjí lhůta pro stanovení daně, která skončila dne 1.7.2017. Nejvyšší správní soud posuzoval výše zmíněné řetězení daňových ztrát a došel k závěru, že lhůta pro stanovení daně má za každé zdaňovací období svůj zcela samostatný režim. Jak bylo výše uvedeno, smysl citované právní úpravy nelze shledávat v tom, že by bylo možné správcem daně dále prodlužovat (řetězit) již tak delší lhůtu pro stanovení daně za rok 2008. S ohledem na výše uvedené lze tedy uzavřít, že závěr Krajského soudu, podle kterého daňová kontrola za rok 2008 byla prováděna ve lhůtě pro stanovení daně, nemůže obstát, pokud tento závěr krajský soud postavil právě na akceptaci shora popsaného konceptu tzv. řetězení daňových ztrát.

Druhá právní věta

„Pro běh lhůty pro stanovení daně za zdaňovací období, ve kterém daňová ztráta vznikla, není rozhodné, zda daňový subjekt daňovou ztrátu zcela nebo zčásti v některém z následujících zdaňovacích období skutečně uplatnil jako položku odčitatelnou od základu daně, nýbrž to, že tak mohl učinit (§38r odst. 2 zákona č. 586/1992 Sb., o daních z příjmů).“

V tomto ohledu Nejvyšší správní soud doplnil své rozhodnutí, že pro stanovení prekluzívní lhůty není podstatné, kdy fakticky byla daňová ztráta v pětiletém období uplatněna, čímž nepřisvědčil názoru společnosti Heidrive s.r.o. Zároveň doplnil, že vzhledem k tomu, že devítiměsíční období od 1. 4. 2014 do konce roku 2014 nebylo zdaňovacím obdobím ve smyslu pokynu GFŘ D-22 k jednotnému postupu při uplatňování některých ustanovení zákona č. 586/92 Sb. o daních z příjmů, nelze ho považovat za období, které má vliv na počítání lhůty pro stanovení daně.