Petr Němec | 22.11.2024

Účetní závěrka 2024 a dorovnávací daněDaně, účetnictví, právo a nejen to. Všechny klíčové novinky pro váš byznys.

Nejen občané České republiky (dále jen “ČR”), ale také cizinci, kteří se do ČR přestěhovali, pracují zde nebo podnikají, mají s největší pravděpodobností povinnost zde platit daně ze svých příjmů. Otázkou však zůstává, z jakých příjmů. Rozsah zdanění příjmů totiž závisí na tzv. daňovém rezidentství.

Kdo je daňovým rezidentem?

Daňové rezidentství je nejprve třeba posoudit z pohledu lokální daňové legislativy. V souladu s českou právní úpravou jste považováni za českého daňového rezidenta, pokud:

Pokud jste v ČR pobývali méně než 183 dní, avšak měli jste zde po část roku bydliště, můžete být považováni za daňového rezidenta také pouze po část zdaňovacího období, a to za dobu, kdy naplníte kritérium stálého bytu dle bodu a).

V praxi však mohou nastat případy, kdy je osoba považována za daňového rezidenta ještě v jiné zemi (např. v zemi, jejímž je státním příslušníkem) na základě jejího vnitrostátního práva. Pokud je osoba považována za daňového rezidenta ve více zemích, určí se její konečné daňové rezidentství na základě příslušné mezinárodní smlouvy o zamezení dvojímu zdanění (pokud byla uzavřena).

Většina smluv o zamezení dvojího zdanění určuje konečné daňové rezidentství podle následujících kritérií:

Zde bychom chtěli upozornit, že posouzení daňového rezidentství každé osoby je třeba řešit individuálně dle konkrétní mezinárodní smlouvy, která se může v některých výše uvedených podmínkách lišit.

Rozsah zdanění

Daňový rezident zdaňuje v ČR své celosvětové příjmy (i příjmy dosažené mimo ČR), a to bez ohledu na stát jejich zdroje. Český daňový rezident má tak povinnost zdanit v ČR například i pasivní příjmy, kterých zde nedosáhl, např. dividendy vyplácené zahraniční společností, úroky z bankovního účtu v zahraničí či příjem z nájmu zahraniční nemovitosti.

Případnému dvojímu zdanění příjmů českých daňových rezidentů se zamezuje v souladu s příslušnou smlouvou o zamezení dvojímu zdanění, a to prostřednictvím zápočtu zahraniční daně nebo vynětím zahraničního příjmu ze zdanění. V případě neexistence smlouvy o zamezení dvojímu zdanění může být daň zaplacená v zahraničí za splnění určitých podmínek uplatněna jako daňový výdaj.

Daňové povinnosti českého daňového nerezidenta jsou oproti tomu omezeny jen na příjmy získané ze zdrojů na území ČR, tj. např. ze zde vykonávaného zaměstnání nebo z příjmů za funkci statutárního orgánu v české společnosti. Co se rozumí „příjmem ze zdrojů na území ČR“, je stanoveno rozdílně dle daného typu příjmu. Příjmy českého daňového nerezidenta budou s velkou pravděpodobností podléhat dani i v zemi, kde je tento poplatníkem rezidentem. Pro případné vyloučení dvojího zdanění se v zemi rezidentství opět použije příslušná smlouva o zamezení dvojího zdanění, je-li k dispozici.

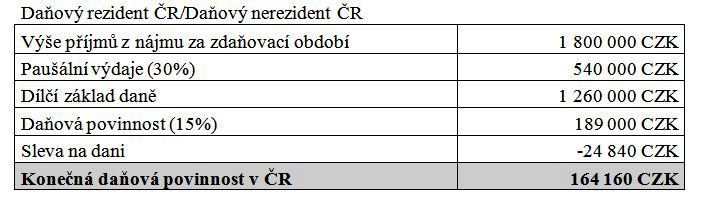

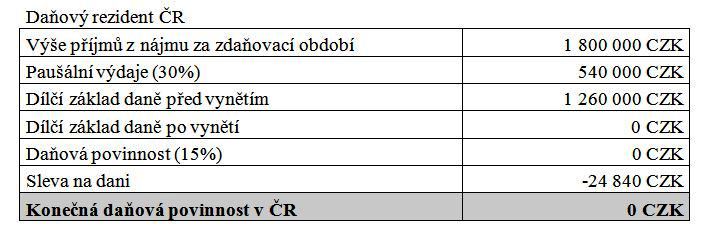

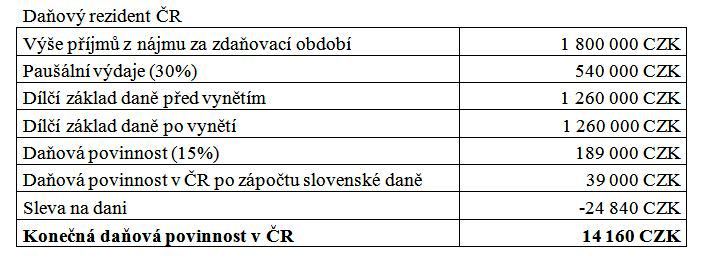

Zdanění příjmů z nájmu

V rámci následujících zjednodušených příkladů bychom chtěli naznačit rozdílné zdanění příjmů z nájmu nemovité věci umístěných v ČR, Německu a na Slovensku. Ve všech příkladech je jako jediný příjem poplatníka uvažován příjem z nájmu, a to ve výši 1 800 000 Kč a pro určení základu daně v ČR uplatnění paušálních výdajů ve výši 30 % z příjmů. Jako sleva na dani je zohledněna pouze sleva na poplatníka ve výši 24 840 Kč.

Daňový nerezident ČR tento příjem v rámci českého daňového přiznání neuvádí, jelikož příjmy z nájmu nemovité věci umístěné v Německu nepochází ze zdrojů na území ČR.

Daňový nerezident ČR tento příjem v rámci českého daňového přiznání neuvádí, jelikož příjmy z nájmu nemovité věci umístěné na Slovensku nepochází ze zdrojů na území ČR.

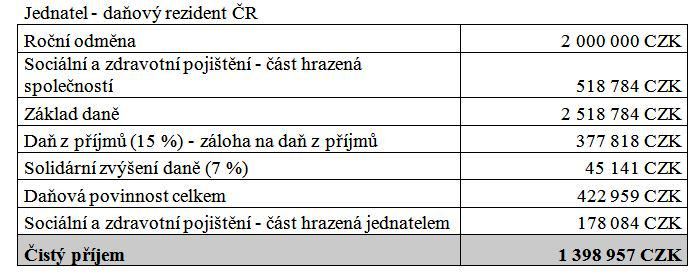

Zdanění členů statutárních orgánů

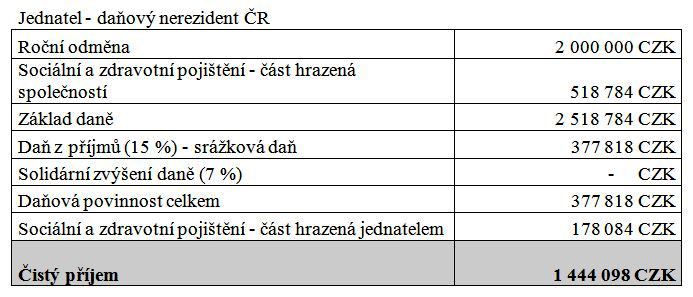

Zajímavé je také rozdílné zdanění členů statutárních orgánů českých společností (např. předseda představenstva, jednatel). Zde je daňové rezidentství dané osoby zcela rozhodující již pro měsíční odvody na daň dané společnosti. Daňoví rezidenti jsou zdaňováni obdobně jako zaměstnanci, tj. jejich odměna podléhá zálohám na daň z příjmů ze závislé činnosti. Příjem členů statutárních orgánů – daňových nerezidentů ale podléhá srážkové dani. Níže pro ilustraci přikládáme zjednodušenou kalkulaci pro rok 2017:

Pozn.: V kalkulaci nejsou uvažovány žádné slevy na dani. Dále není zohledněn případ, kdy je jednatel účasten zahraničního systému sociálního a zdravotního pojištění.

V dané situaci by jednatel – daňový rezident měl povinnost si za rok 2017 podat přiznání k dani z příjmů fyzických osob, jelikož jeho příjem přesáhl hranici pro solidární zvýšení daně. V daňovém přiznání by si následně mohl uplatnit slevu na poplatníka, případně jiné slevy či odpočty při splnění zákonných podmínek. Jednatel – daňový nerezident tuto povinnost nemá, jelikož odvedená srážková daň by byla považována za konečnou (pokud neobdržel žádné jiné příjmy zdanitelné v ČR). Jednatel – daňový nerezident se však může za určitých okolností rozhodnout daňové přiznání podat. V takovém případě by si v daňovém přiznání mohl uplatnit slevu na poplatníka, případně jiné slevy či odpočty při splnění zákonných podmínek. V rámci daňového přiznání by ale jeho příjem podléhal již solidárnímu zvýšení daně. Daňovou situaci členů statutárních orgánů – daňových nerezidentů a výhodnost jednotlivých variant je tak vždy třeba řešit individuálně.

V případě, že vás toto téma zaujalo, popř. řešíte některý z problémů nastíněných výše a máte zájem o konzultaci, určitě se na nás obraťte.

Text zpracovala: Soňa Hanigovská