In diesem Artikel möchten wir Ihnen ein interessantes Thema vorstellen, das mit den Änderungen im sog. Steuerpaket 2021 (Gesetz Nr. 609/2020 Sb.) zusammenhängt, und zwar mit denen im Einkommensteuergesetz Nr. 586/1992 Sb. Das Steuerpaket brachte drei wesentliche Änderungen. Die erste Änderung ist eine Erhöhung des Grenzwertes für die Einstufung von Sachanlagen und technischen Aufwertungen. Die zweite wesentliche Änderung ist die Einführung und die Möglichkeit der Inanspruchnahme der Sonderabschreibung für die Abschreibungsgruppen 1 und 2 des Anlagevermögens. Die dritte Änderung ist die Abschaffung der Kategorie des immateriellen Anlagevermögens gemäß § 32a des EStG-cz und damit der steuerlichen Abschreibung des immateriellen Anlagevermögens.

Die Änderung des Einkommensteuergesetzes wurde im Dezember 2020 verabschiedet, wobei die Möglichkeit besteht, die Änderungen rückwirkend ab dem 01.01.2020 anzuwenden, wenn sich das Unternehmen dafür entscheidet. Die Änderungen sind verpflichtend für Vermögenswerte, die nach dem 01.01.2021 angeschafft werden, unabhängig davon, ob die bilanzierenden Einheiten ein Kalenderjahr oder ein vom Kalenderjahr abweichendes Geschäftsjahr verwenden.

Erhöhung des Grenzwertes für die Kategorisierung von Sachanlagen

Durch das Einkommensteuergesetz wurde der Grenzbetrag für die Einstufung der materiellen Vermögenswerte als Sachanlagen (nachfolgend nur "Sachanlagen") von 40.000 CZK auf 80.000 CZK für einzelne bewegliche Gegenstände und erwachsene Tiere, einschließlich deren Gruppen, erhöht. Die Grenze für die Einstufung von 40.000 CZK auf 80.000 CZK wurde auch für die technische Aufwertung festgelegt. Andere Arten von Sachanlagen bleiben unverändert.

Was bedeutet in der Praxis?

1. 2021 erwerben wir Sachanlagen

a) Preis < 80 000

• der Grenzwert für Sachanlagen in der internen Firmenrichtlinie bleibt unverändert (z.B. 40 000 CZK), dann gilt für Vermögenswerte, die mit einem Anschaffungspreis zwischen 40 - 80 TCZK klassifiziert sind, dass die buchhalterische Abschreibung gleich ist wie die steuerliche Abschreibung

• die Richtlinie verschiebt den Grenzwert für Sachanlagen auf TCZK 80, dann ist es möglich, alles, was bis TCZK 80 erworben wurde, als einmalige Ausgabe (einmalige Kosten) zu buchen

• wenn es sich um Vermögenswerte der Abschreibungsgruppe 1 oder 2 handelt, dann können wir die Sonderabschreibung verwenden

b) Preis > 80 000

• wenn wir die Grenze für die Ausweisung der Sachanlagen in der firmeninternen Richtlinie auf 80.000 CZK ändern, dann folgen wir dem Steuerpaket und der Änderung im EStG-cz

• wenn es sich um einen Vermögenswert der Abschreibungsgruppe 1 oder 2 handelt, dann können wir die Sonderabschreibung vornehmen

2. Materielle Vermögenswerte, die 2020 erworben wurden

a) Preis < 80 000

• der Grenzwert für die Einstufung als Sachanlage bleibt unverändert und wir folgen dem alten Wortlaut des EStG-cz

• wenn wir den Grenzwert in der firmeninternen Richtlinie verschieben, aber nicht bis auf 80.000 CZK, dann werden wir die Gegenstände mit Anschaffungspreisen, die höher als der Grenzwertwert für die Aktivierung zum Anlagevermögen sind (z.B. 20 TCZK), abschreiben, dann gilt buchhalterische Abschreibung = steuerliche Abschreibung

• wenn die Vermögenswerte in der Abschreibungsgruppe 1 oder 2 sind, dann können wir Sonderabschreibungen vornehmen

• wenn wir den Grenzwert in der internen Firmenrichtlinie auf 80.000 CZK verschieben, dann können wir die Vermögenswerte als eine einmalige steuerlich absetzbare Ausgabe buchen

b) Preis > 80 000

• wir verschieben den Grenzwert der Sachanlagen in der internen Firmenrichtlinie auf 80 000 CZK, dann gehen wir nach dem neuen Wortlaut des EStG-cz vor.

• wenn es sich um Vermögenswerte der Gruppe 1 oder 2 handelt, dann können wir eine Sonderabschreibung vornehmen

• der Grenzwert für Sachanlagen in der Richtlinie bleibt unverändert (z.B. 40.000 TCZK), dann gilt für Vermögenswerte, die zu Anschaffungskosten zwischen 40 - 80 TCZK klassifiziert sind, die buchhalterische Abschreibung = steuerliche Abschreibung

Diese Änderung hat jedoch keinen Einfluss auf die buchhalterische Abschreibung, die sich in der Buchhaltung der bilanzierenden Einheiten widerspiegelt und somit direkt das Ergebnis der Buchhaltungsperioden beeinflusst. Die buchhalterische Abschreibung wird von jeder buchhalterischen Einheit in ihrer eigenen Richtlinie entsprechend der erwarteten Nutzungsdauer und Wesentlichkeit festgelegt und ist unabhängig vom EStG-cz. Firmeninterne Richtlinien sind immer ab dem ersten Tag der Buchhaltungsperiode gültig und jede rückwirkende Änderung ist sehr problematisch und in diesem Fall können wir sagen, undurchführbar (es ist nicht möglich, die Grenzen für die Ausweisung von Sachanlagen rückwirkend in der Buchhaltung zu ändern). In der Praxis ist es aber leider so, dass der Grenzwert für die Ausweisung oft dem EStG-cz untergeordnet wird. Dies entspricht nicht den Grundsätzen der Rechnungslegung, insbesondere nicht dem Grundsatz des wahrheitstreuen Bildes der Buchhaltung.

Alle Ausgaben (Kosten) für die technische Aufwertung, wenn sie die Grenze von insgesamt 80.000 CZK pro Gegenstand nicht überschreiten, können ab dem 1. Januar 2021 als Steueraufwand geltend gemacht werden. Unter technischer Aufwertung versteht man Ausgaben für abgeschlossene Erweiterungen, An- und Umbauten, Renovierungen und Modernisierungen von Immobilien.

Daraus folgt, dass dieses "Steuer"-Prinzip der Erhöhung des Wertes von 40.000 CZK auf 80.000 CZK für Sachanlagen nach dem EStG-cz auch rückwirkend für materielle bewegliche Vermögenswerte angewendet werden kann, die in der Zeit vom 1. Januar bis 31. Dezember 2020 angeschafft wurden, sowie für technische Aufwertungen, die bis zum Ende des Jahres 2020 abgeschlossen wurden, d.h. für die Steuerperiode 2020. Diese Fälle werden durch Übergangsbestimmungen geregelt. Der Steuerpflichtige hat keine Wahlmöglichkeit mehr für ab dem 1. Januar 2021 angeschaffte Sachanlagen und für technische Aufwertungen von Sachanlagen, die nach dem 31. Dezember 2020 erworben wurden.

Einführung der Sonderabschreibung für die Abschreibungsgruppe 1 und 2

Bei außergewöhnlichen Ereignissen kann der Staat außergewöhnliche Maßnahmen ergreifen. Eine solche außerordentliche Maßnahme im Zusammenhang mit Covid 19 ist die Einführung einer Sonderabschreibung auf das Anlagevermögen.

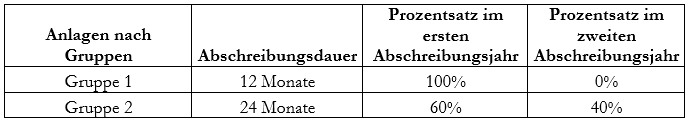

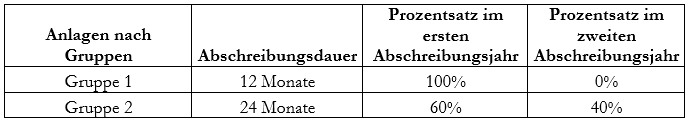

§30a des EStG-cz - Sonderabschreibung besagt, dass ein Steuerzahler dazu übergehen kann, Sonderabschreibungen auf Sachanlagen vorzunehmen, die in die Abschreibungsgruppe 1 und 2 gemäß der Anlage Nr. 1 des EStG-cz eingestuft sind.

Regeln für die Anwendung:

- die Vermögenswerte müssen zwischen dem 1. Januar 2020 und dem 31. Dezember 2021 zur Verwendung eingestuft werden

- der Steuerpflichtige muss die erste abschreibende Person sein

- die Sachanlage muss fabrikneu sein

Erfüllt der Vermögenswert diese Kriterien, so schreibt der Steuerpflichtige 100 % des Wertes (des Anschaffungspreises) des Vermögenswertes linear ohne Unterbrechung über einen Zeitraum von 12 - 24 Monaten ab, je nach zugehöriger Abschreibungsgruppe.

Die Abschreibung wird für ganze Monate bestimmt und sie beginnt in dem Monat, der auf den Monat folgt, in dem die Bedingungen für die Abschreibung erfüllt sind.

Es ist auch zu beachten, dass die technische Aufwertung der durch diese Sonderabschreibung abgeschriebenen Sachanlagen nicht zu einer Erhöhung ihres Einstiegspreises führt. Die technische Aufwertung ist in der Abschreibungsgruppe zusammen mit den Sachanlagen, auf die sie sich bezieht, enthalten und sie wird linear oder beschleunigt abgeschrieben.

Abschaffung der Kategorie der immateriellen Vermögenswerte gemäß § 32a EStG-cz und damit der steuerlichen Abschreibung

Vor der Einführung des Steuerpakets wurde der Grenzwert für immaterielles Anlagevermögen im EStG-cz auf 60.000 CZK und eine Nutzungsdauer von mehr als 1 Jahr festgelegt. Vermögenswerte, die vor Inkrafttreten der Änderung auf diese Weise klassifiziert wurden, werden von der bilanzierenden Einheit weiterhin nach dem ursprünglichen Gesetz vor der Änderung abgeschrieben. Oft, wie bei den Sachanlagen, haben sich die bilanzierenden Einheiten an die Bestimmungen des EStG-cz gehalten.

Zum 1. Januar 2021 wurde die Kategorie der immateriellen Vermögensgegenstände gemäß § 32a EStG-cz abgeschafft, und die "steuerliche" Abschreibung basiert nun auf dem Gesetz Nr. 563/1991 Sb., Buchhaltungsgesetz, und auf den firmeninternen Richtlinien, die festlegen, wie die immateriellen Vermögensgegenstände abgeschrieben werden. Eine solche buchhalterische Abschreibung ist ein steuerlich absetzbarer Aufwand. Die steuerliche Abschreibung wird daher für immaterielles Anlagevermögen durch die Änderung des EStG-cz abgeschafft. Für die Zwecke des immateriellen Anlagevermögens stützen wir uns auf das Buchhaltungsgesetz, das besagt, dass die Abschreibung des immateriellen Anlagevermögens nicht unterbrochen werden kann und für jede Art von immateriellem Anlagevermögen separat bestimmt werden kann. Diese Vorschrift kann auch für dasjenige Anlagevermögen, das als verwendeter Vermögenswert bereits ab dem 1. Januar 2020 rückwirkend eingestuft ist, wobei auch hier die obigen Hinweise zur sehr schwierigen Anwendbarkeit einer rückwirkenden Änderung firmeninternen Vorschriften gelten. Die aufgehobene Vorschrift befasste sich auch mit der technischen Aufwertung von immateriellem Anlagevermögen, für die nun die gleichen Regeln wie für immateriellen Vermögensgegenstände gelten werden.

Für immaterielles Anlagevermögen, das im Jahr 2020 angeschafft wurden, kann ein Unternehmen wieder mehrere steuerliche Abschreibungsoptionen anwenden. Unter anderem kann es den als immaterielles Anlagevermögen klassifizierten Vermögensgegenstand behalten und nach dem ursprünglichen Gesetz abschreiben. Technische Aufwertungen an diesem immateriellen Anlagevermögen, die nach dem 1. Januar 2021 und danach beendet werden, erhöhen den Wert und werden nach dem vor diesem Steuerpaket geltenden EStG-cz abgeschrieben.

Schlussfolgerung

Der Zweck der oben genannten Änderungen ist es, dem Steuerzahler zu ermöglichen, in diesen schwierigen Zeiten einen höheren Steueraufwand geltend zu machen. Wir denken, dass insbesondere die Sonderabschreibung von den bilanzierenden Unternehmen in großem Umfang genutzt werden wird. Die Gesetzgebung zum immateriellen Anlagevermögen kann jedoch weitere Komplikationen für das Unternehmen mit sich bringen. Das Unternehmen muss im Auge behalten, welcher Vermögenswert einer technischen Aufwertung unterliegt und ob seine Abschreibung durch das aufgehobene Paragraf des EStG-cz (in Kraft vor dem Steuerpaket) oder durch die Änderung des Buchhaltungsgesetzes geregelt wird. Des Weiteren ist es sehr wichtig, wie das Unternehmen die verschiedenen Vermögenspositionen in der unternehmensinternen Richtlinie definiert, wobei zu beachten ist, dass jede Änderung, die zwischen den Bilanzierungsperioden vorgenommen wird, nicht nur in Bezug auf die für die Ausweisung der Sachanlagen/immateriellen Anlagevermögen vorgeschriebenen Grenzwert gut nachgewiesen/begründet werden muss. Ein Unternehmen sollte den Grenzwert für die Ausweisung von Sachanlagen/immateriellen Anlagevermögen nicht nur auf der Grundlage der im EStG-cz vorgenommenen Änderungen ändern, da es sich hierbei um zwei unterschiedliche Perspektiven (Ansätze) handelt.