Alice Šrámková | 28.1.2025

Gegenstand, Zielsetzung und Grundsätze der Finanzberichterstattung, konzeptioneller RahmenSteuern, Buchhaltung, Recht und mehr. Alle wichtigen Neuigkeiten für Ihr Unternehmen.

Das Finanzministerium hat Ende Mai diesen Jahres eine neue Anweisung D34 zu den Verrechnungspreisen erlassen. Nach den Autoren der Anweisung heißt es: „Die Anweisung wird im Zusammenhang mit der 2017 aktualisierten Verrechnungspreisrichtlinie der OECD erlassen. Die in dieser Leitlinie genannten Grundsätze spiegeln den Ansatz wider, der bereits vor der Aktualisierung der Richtlinie angewandt wurde, und sie ergänzen und präzisieren nur die Auslegungen bestimmter Abschnitte der aktualisierten Richtlinie."

In die aktualisierte Verrechnungspreisrichtlinie der OECD wurden die Ergebnisse des Projekts der OECD BEPS (Base Erosion and Profit Shifting) aufgenommen, insbesondere der Maßnahmen 8, 9 und 10. BEPS brachte wesentliche Änderungen der Richtlinie, die die Grundlagen der Verrechnungspreise betreffen. Die "neue Richtlinie" präzisiert die Sicht auf die Risikoallokation, betont das wirtschaftliche Wesen der Aktiva und der Transaktionen, sie behandelt neu die Gebühren für die Nutzung der immateriellen Aktiva, die Finanztransaktionen, die innerbetrieblichen Dienstleistungen und die sog. „Cost Contribution Arrangements“ (die Kostenbeitragsvereinbarungen). Die neue Auffassung betrifft auch die Grundlage der Kommissionsverträge, aktualisiert wurden auch die Regeln für die Gewinnabtretung an feste Betriebsstätten. Nicht zuletzt betreffen die Änderungen auch die Verrechnungspreisdokumentation, speziell die Master und die Local File. Es werden neuen Grundsätze einer engeren Zusammenarbeit zwischen den Finanzverwaltungen der einzelnen Länder in den Bereichen des Informationsaustauschs formuliert. Darüber hinaus gibt es Änderungen an den Verfahren in den so genannten Verhandlungsverfahren, im Bereich der Vorabpreisvereinbarungen und der nachfolgenden Änderungen der Steuerbemessungsgrundlagen. In diesem Zusammenhang ist die Einführung von dem sog. Schiedsübereinkommen zur Vermeidung der Doppelbesteuerung im Zusammenhang mit der nachfolgenden Anpassung von Gewinnen zu erwähnen.

Die Anweisung stellt klar, dass in der Praxis der Kommentar zum Mustervertrag, bzw. der Kommentar des Zeitraums verwendet wird, der dem Text des untersuchten Vertrags entspricht. Daher ist es nicht möglich, neue aktualisierte Kommentare und Auslegungen in den in der Vergangenheit abgeschlossenen Verträgen zu verwenden, wenn der Wortlaut des betreffenden Artikels vom Wortlaut des Mustervertrags abweicht.

Bei der Steuerveranlagung unterliegt jeder Vorgang, der Beziehungen zwischen verbundenen Unternehmen betrifft, insgesamt drei Arten von Prüfungen:

Die vergleichende Analyse stellt den Kern des Marktvergleichsgrundsatzes dar und sie beruht auf dem Vergleich der Bedingungen der abhängigen Transaktion mit den Bedingungen, die unabhängigen Subjekte auf dem Markt untereinander festlegten, und zwar unter vergleichbaren Umständen und Bedingungen. Genauso wie in der Vergangenheit muss die Transaktion nach den folgenden allgemeinen Faktoren verglichen werden.

Bei der Beurteilung, wer der Eigentümer immaterieller Vermögenswerte aus wirtschaftlicher Sicht ist und wer die damit verbundenen Risiken trägt und steuert, wird neu die sog. DEMPE Prüfung eingesetzt. Dies bedeutet, dass neben dem rechtlichen Eigentum und der Finanzierung zu prüfen ist, wer im Hinblick auf den immateriellen Vermögenswert folgende Funktionen hat:

Der wirtschaftliche Eigentümer der immateriellen Vermögenswerte hat das Recht auf Erträge, die aus der Nutzung immaterieller Vermögenswerte folgen, und gleichzeitig ist er verpflichtet, diese Einnahmen zu besteuern. Wenn jedoch eine Geschäftspartei der rechtmäßige Eigentümer des immateriellen Vermögenswertes ist, z.B. wenn sie lediglich die Finanzierung für die Entwicklung der DEMPE-Funktionen sicherstellt, wobei sie diese Funktionen nicht ausführt und deren Risiken nicht trägt, stehen ihr nicht sämtliche Erträge aus der Nutzung des immateriellen Vermögenswertes zu. Das Recht auf die Erträge haben in diesem Fall die verbundenen Unternehmen der Gruppe, die diese Funktionen ausüben und die gleichzeitig die mit ihnen verbundenen Risiken tragen. In diesem Fall hat der rechtmäßige Eigentümer lediglich das Recht auf die mit der Kapitalbereitstellung zusammenhängende Vergütung.

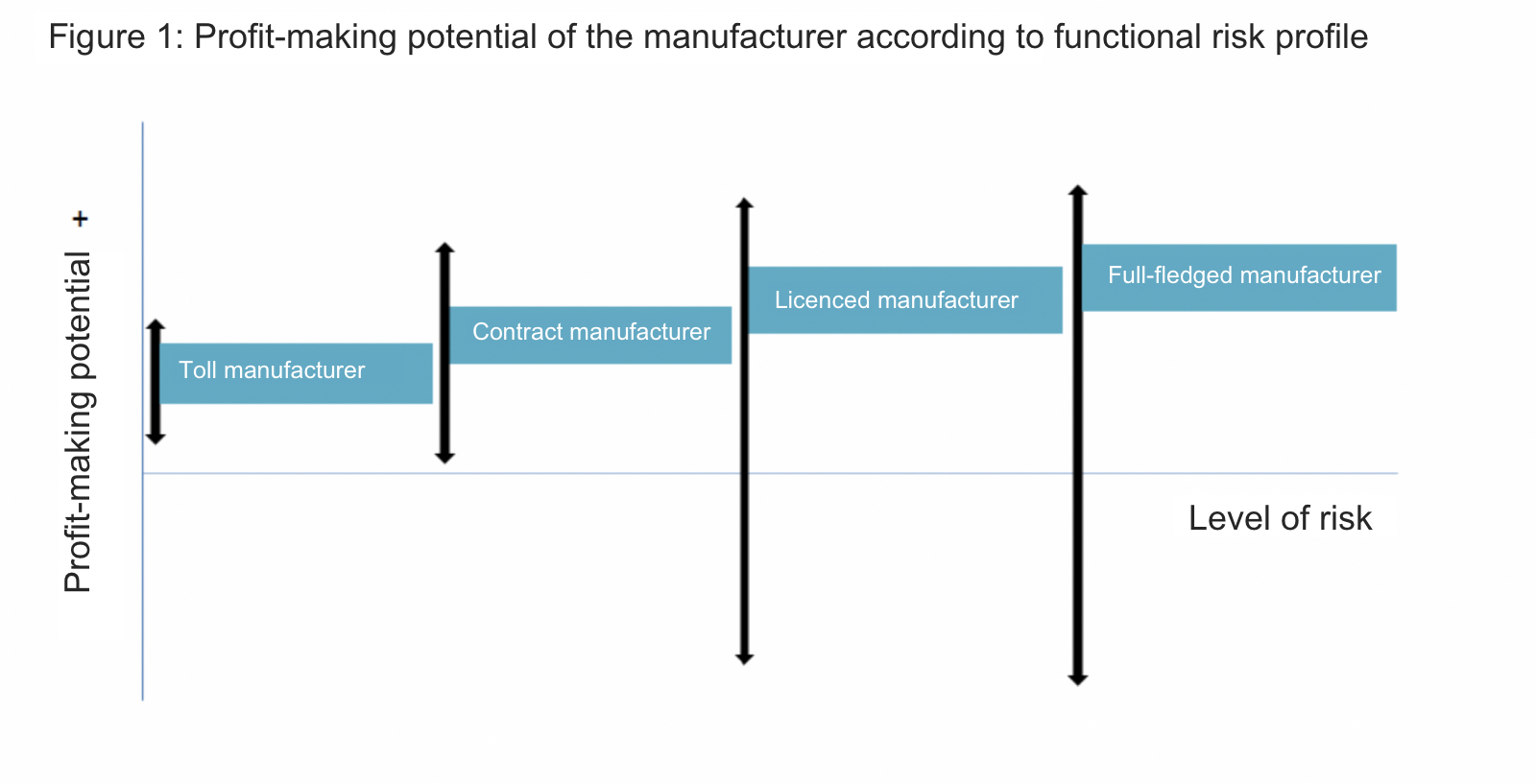

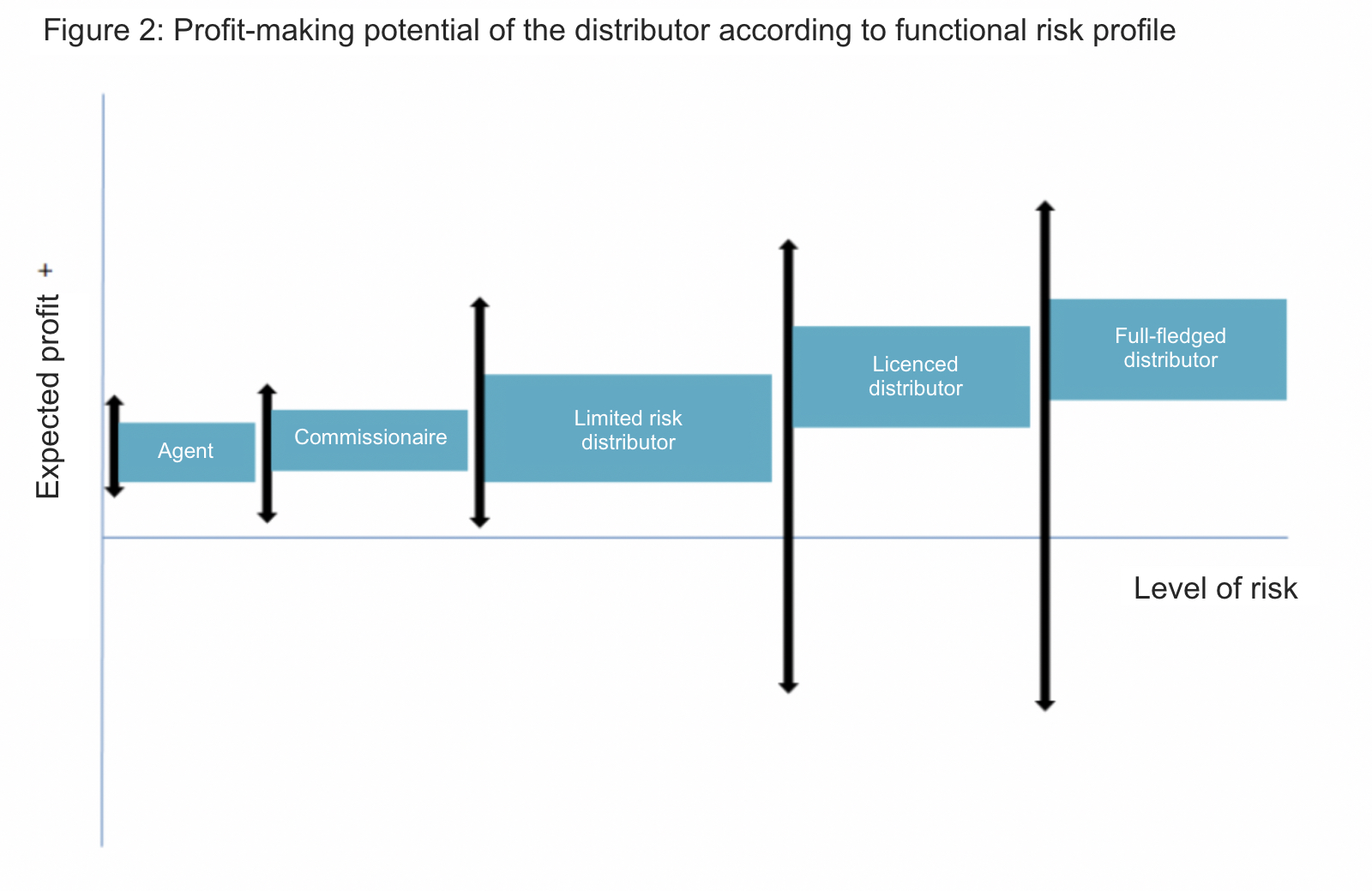

Die Typologie von Funktionsprofilen für Produktions- und Verteilungseinheiten wird in den folgenden Diagrammen veranschaulicht. Es stimmt, dass die Grenze zwischen den einzelnen Profilen nicht genau definiert werden kann, und es wird eine Reihe von Situationen geben, in denen das Unternehmen nicht genau in die unten beschriebenen Definitionen passt. Es ist von wesentlicher Bedeutung, dass in allen Fällen die resultierende Vergütung für jede Art von Unternehmen seine realistisch ausgeübten Funktionen, Risiken und Vermögenswerte widerspiegeln muss. Natürlich gilt es, je größer der Grad an Risiko und Autonomie, desto höher die Gewinnrate.

Empfehlungen zur Durchführung vergleichender Analysen und andere Punkte

Empfehlungen zur Durchführung vergleichender Analysen und andere PunkteDie Anweisung enthält ein empfohlenes 7-Punkte-Verfahren, das zur Identifizierung zuverlässiger vergleichbarer Daten führt. In der Anweisung werden kurz die zur Bestimmung der Verrechnungspreise verwendete Methoden beschrieben. Außerdem wird eine neue Anweisung D-35 vorbereitet, die die Auslegung des Inhalts der Verrechnungspreisdokumentation regeln sollte. Die Anweisung D34 ersetzt die Anweisung D332 aus dem Jahr 2009.

Wenn Sie an einer Beratung in diesem Bereich interessiert sind, sprechen Sie uns gern an.

Ivan Fučík & Štěpán Hrubý