Petr Němec | 17.12.2024

Internetplattformen und Fortführung der Berichterstattung lt. DAC 7Steuern, Buchhaltung, Recht und mehr. Alle wichtigen Neuigkeiten für Ihr Unternehmen.

| March 5, 2018

V souvislosti s blížícím se termínem pro podání přiznání k dani z příjmů fyzických osob jsme pro Vás připravili článek s přehledem nejdůležitějších změn v této oblasti.

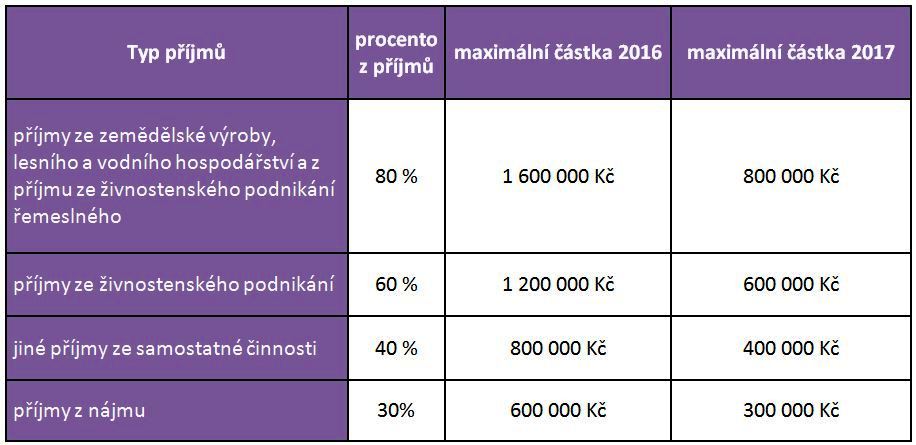

Paušální výdaje

U fyzických osob je velmi častá možnost využití výdajů paušálních namísto skutečně vynaložených výdajů. Tyto paušály jsou ohraničeny maximální možnou částkou, která se v roce 2017 snížila na polovinu. Přehled výše daných paušálů je uveden v tabulce níže.

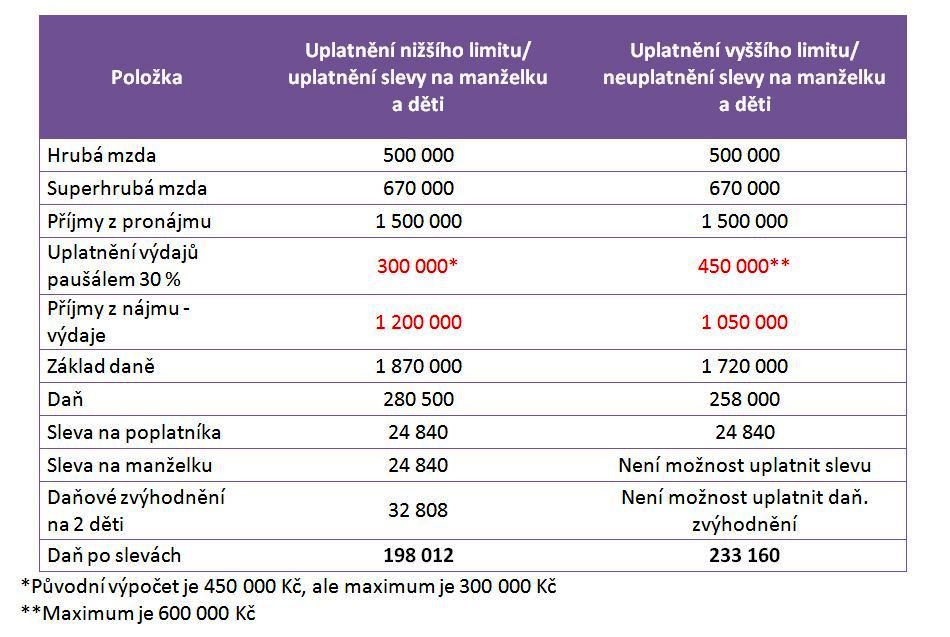

Současně se snížením maximální částky paušálního výdaje si však poplatník může za rok 2017 uplatnit slevu na manželku a daňové zvýhodnění na děti (pokud splní zákonné podmínky). Za rok 2016 poplatník, který uplatňoval výdaje procentem z příjmů (a související dílčí základ daně byl vyšší než 50 % celkového základu daně), tuto slevu a daňové zvýhodnění uplatnit nemohl.

Vzhledem k nabytí účinnosti novely zákona v průběhu roku, je na základě přechodných ustanovené poplatníkovi ponechána volba, zda v roce 2017 uplatní vyšší horní hranici paušálu (2 000 000 Kč) s nemožností uplatnění slevy na manželku a daňového zvýhodnění na dítě či si uplatní sice nižší hranici paušálních výdajů (1 000 000 Kč), ovšem má možnost výše uvedené daňové úlevy uplatnit.

Která varianta je u poplatníků, kteří mají příjmy ze samostatné činnosti (případně nájmu) vyšší než 1 000 000 Kč, výhodnější, je nutné individuálně propočítat.

Zjednodušený příklad:

Pan Novák je zaměstnaný a zároveň pronajímá byty. Hrubá mzda pana Nováka je v tomto případě 500 000 Kč. Příjmy z nájmu má pan Novák v hodnotě 1 500 000 Kč. Pan Novák má 2 děti, na které má možnost si uplatnit daňové zvýhodnění, a jeho manželka nemá žádné příjmy.

Změny ve slevách na dani a odpočtech